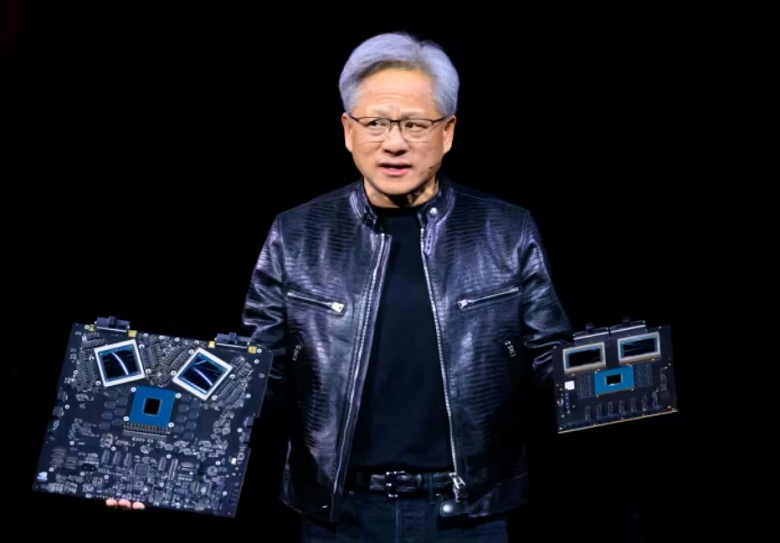

За последние два дня акции полупроводникового гиганта упали на 6,7%, что привело к потере более $220 миллиардов рыночной капитализации и смещению компании с лидирующей позиции среди крупнейших публичных компаний мира. На пятницу рыночная капитализация NVIDIA составила около $3,1 триллиона, что ниже, чем у Apple ($3,2 триллиона) и Microsoft ($3,3 триллиона).

Этот резкий разворот стал следствием стремительного роста акций NVIDIA на прошлой неделе, когда компания обогнала своих конкурентов и вышла в лидеры. Трейдеры отмечают отсутствие фундаментальных причин для двухдневной распродажи на этой неделе, указывающей на головокружительные темпы роста акций NVIDIA (почти 200% за последний год) и их уязвимость к внезапным отступлениям.

Источник: Getty Images

Расс Молд, инвестиционный директор AJ Bell, прокомментировал: «Это обычные колебания рынка, которые могут быстро стереть или прибавить сотни миллионов или даже миллиарды долларов к рыночной капитализации таких крупных компаний. В самой NVIDIA ничего не пошло не так».

Несмотря на недавнее падение, некоторые аналитики ожидают дальнейшего роста акций NVIDIA в краткосрочной перспективе. В отчёте от 19 июня аналитики во главе с Вивеком Арьей из Bank of America заявили, что «резкий подъём акций Nvidia делает её уязвимой для фиксации прибыли, но мы считаем, что любая волатильность, скорее всего, будет кратковременной». Группа подтвердила свою рекомендацию покупать, целевую цену в $150 и статус фаворитов для акций.

Аналитики во главе с Беном Рейтсесом из Melius Research также сохраняют оптимизм. В пятницу они повысили целевую цену акций до $160 со $125, что стало их пятым повышением в этом году.

«Мы по-прежнему считаем, что Nvidia находится в лучшей форме, чем некоторые «лидеры» SaaS, которым ещё предстоит доказать, что ИИ играет важную роль в этой истории. Можно утверждать, что Nvidia должна поглотить ещё большую часть рыночной капитализации корпоративного программного обеспечения», — написал Райтсес, имея в виду фирмы, предлагающие программное обеспечение как услугу.

Падение акций NVIDIA происходит на фоне более широкого отступления рынка, связанного с истечением опционов в так называемой сессии «тройного колдовства» (последний час торговой сессии на Фондовой бирже, в третью пятницу марта, июня, сентября и декабря, в эти дни истекают сроки по большинству контрактов индексных фьючерсов, индексных опционов и опционов). Этот шаг может привести к рыночной турбулентности, которая может повлиять на отдельные активы.